储蓄型保险有必要买吗?怎么买才划算?

储蓄型保险是带有一定储蓄理财功能的保险,与传统的保障保险不同,凸显的是理财属性,在前期交纳一笔保险金给到保险公司,这笔钱按照合同约定的比例进行增值,到了约定的时间返还相应的保险金。那么,储蓄型保险有必要买吗?怎么买才划算?

储蓄型保险有必要买吗?

我们先来了解下,储蓄型保险常见的主要有2种,分别是年金险和增额终身寿险。储蓄型保险有必要买吗?可以结合保险产品类型以及保险产品收益情况来看的。

方法一:从保险产品类型来看

储蓄型保险分为年金险和增额终身寿险,产品类型不同,险种的特点也不相同。

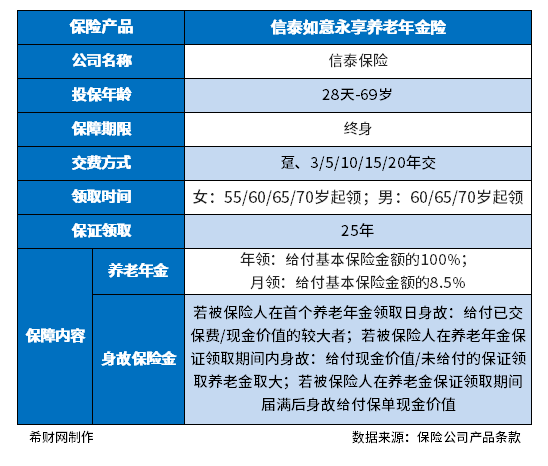

比如年金险中的信泰如意永享养老年金险,投保年龄最高是69岁,可以保证领取,具体的内容如下表:

从上面表格中,可以看出这类年金险的特点是:

1、以被保险人生存为给付条件,只要被保险人生存,女性最早可以从55岁开始领取养老年金险,男性最早可以从60岁开始领取。

2、养老年金险的领取灵活,可以年领也可以月领,满足不同的人群需求,补充社保养老金。

3、养老年金险是一款长期保险,可以通过附加意外险、医疗险以及住院津贴各种保障类型的险种,让保障覆盖更全面。

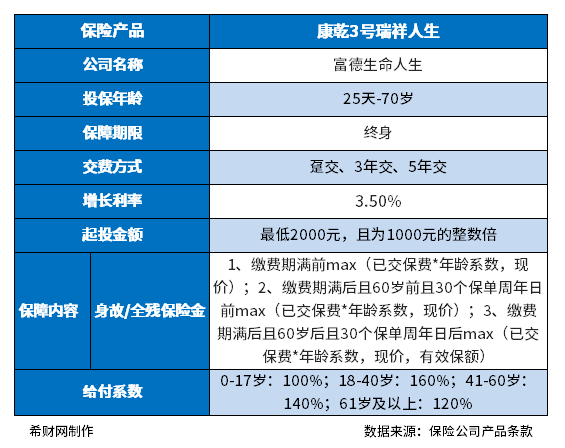

比如增额终身寿险,这类型险种与年金险不同,保障简单,只有身故全残保障,比如富德人寿康乾3号瑞祥人生,这是一款保额按照3.5%复利递增的终身寿险,具体保障内容:

方法二:从产品的收益情况来看

储蓄型保险受到大众关注的是收益,毕竟具备有理财属性,保险理财属性强,我们通过例子来了解下年金险和增额终身寿险各种的收益情况。

1、年金险

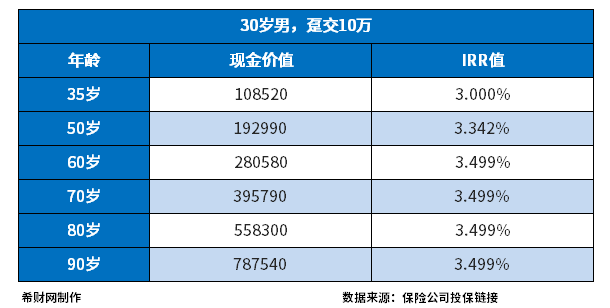

年金险是按照约定给付养老年金,仍旧是以信泰永享为例,具体收益图如下:

从上面表格中看到了,这款信泰永享年金险,交5年,在保单第6年的时候现金价值超过了所交保费,意味着已经回本了。

若从约定的年龄65岁开始领取,保证领取25年,这款产品确定领取的金额有168.15万,超过了已交保费的3倍多。

2、增额终身寿险

增额终身寿险的收益主要体现在现金价值上,可以通过减保的方式来随时领取部分现金价值,但是在减保后,保单的现金价值,保费会有变化。这类保险产品的现金价值增速快,我们仍旧以富德康乾3号瑞祥人生的这款增额寿险为例,看下其收益情况。具体如下:

从上面可以看出来,这款产品的在满了60岁后,也就是保单持有30年后,IRR值达到了3.499%,整体表现还是比较出色的。

方法三:从储蓄型保险的特点来看

储蓄型保险是侧重于理财,投保这类保险的优势在于:

1、投保过程简单,不需要太多的健康告知,储蓄类型的保险大多数是理财保险,如年金险,健康告知门槛并不高,基本上不会因为得过病而拒保。

2、储蓄型保险的收益确定,如年金险的生存返还都是写入保险合同的,而增额终身寿险的现金价值也会白纸黑字的在保险合同里体现。

3、储蓄型保险的保障期限长,到一定年限本金可以返还,可以实现刚性兑付。

在选择投保储蓄型保险的时候,需要注意的是:

1、交费期限尽量短,三到五年类交往,或者趸交,比如增额终身寿险,交费时间短,保障利益会越高,回本时间相对更快。

2、储蓄型保险的选择匹配自己的交费能力,在投保之前买好保障型的保险,比如重疾险、医疗险。

3、储蓄型保险的收益看清楚,不仅仅是回本速度,还需要结合IRR值来进行了解。

好了,关于储蓄型保险有必要买吗?怎么买才划算?这个就介绍到这里了。