想要保障无缺口,个人风险你弄清楚了吗?

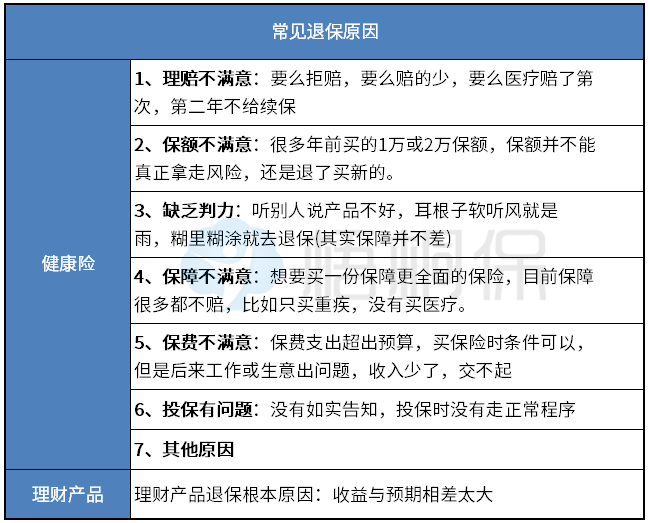

随着老百姓对于保险的认可度上上升,也面临很多困惑,不知怎么买,实际上没有人比消费者自己更清楚交费能力,也没有人比自己更懂得真实需求,只是很多人不懂保险,也没有意识到可能的风险和需求。

保险是风险管理的工具,先有什么样的风险,后有转移风险的险种,买保险首要的就是判断一个人风险,进而确定保障需求。

本期话题分析:

分析少儿、成人和老人常见风险

常见险种搭配关键点

利用保险转移人生风险

一、分析少儿、成人和老人的常见风险

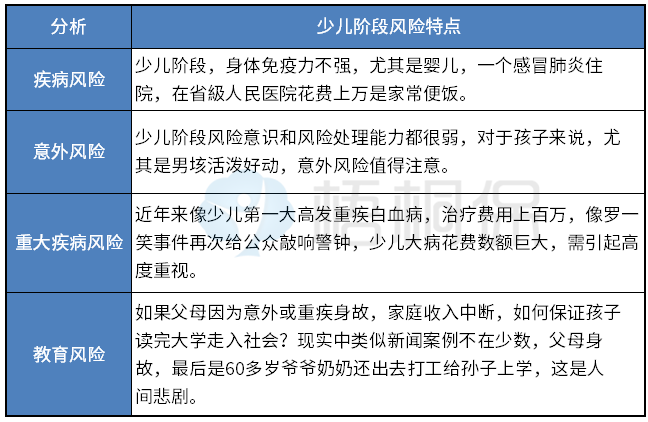

1、少儿阶段风险

注意:少儿保险一般优先保终身或长期,不建议买短期,短期重疾不能覆盖人生高风险阶段,且面临到期以后重新补充保障问题。人生变化难测,要是中间发生疾病,到期很难补充保障。

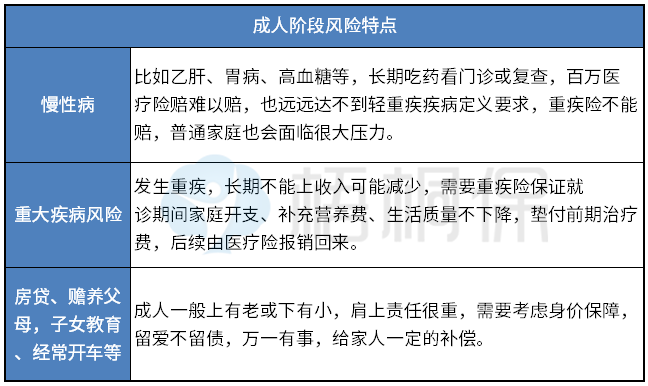

2、成年阶段风险

注意:人们最纠结的是成人阶段的保险产品设计,可供选择产品太多,挑的眼花缭乱。不管你买的哪款,对于绝大多数普通人来说,买一个保证续保3年或五年的无免赔医疗险(应付小病和慢性病)+续保宽松的百万医疗险+重疾+定期寿险往往是最优组合,不管选哪个公司产品,能够买到这些就成功了95%。

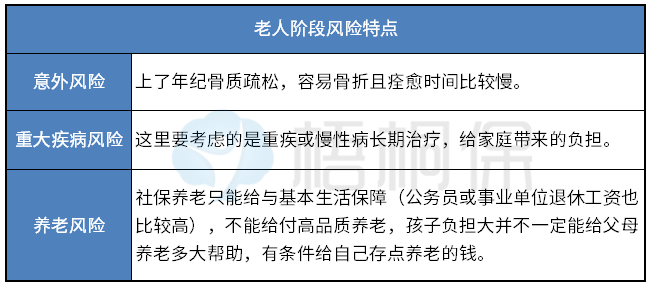

3、老年阶段风险

注意:50岁-55岁是老人投保的最佳时段,超过55岁很多续保条款好的无免赔医疗难以买,后面能买的多半是交一年保一年险种。

60岁是很多百万医疗险的投保截止年龄,超过65岁往往能买的是意外险、防癌险或其他特别险种,可供选择的险种少。

50岁以上如果身体健康无病史,投保保额不高,很多公司是可以直接承保,但是不少公司必须要体检或提供体检报告。

二、常见险种搭配关键点

1、定期寿险

日常投保常规重疾险时,一般都要搭配定期寿险,发生身故或全残可以赔付,需要留意的是:

注意一:重疾险一般身价和重疾共保额,绝大多数重疾险赔完以后,现金价值为0或合同直接终止,身故不再赔,意味着后续无身价保障,单独买定寿以后,因重疾或意外身故,还可以有身价保障。

注意二:定期寿险保额和保障期限与肩负责任有关。比如孩子0岁,未来20多年要承担子女教育,或有房贷要还30年,这期间责任最重,买个定期寿险保额更好等于子女教育费用+房贷金额,保障期间就是30年,万一身故,理赔款保证孩子读完大学走入社会,提前还完房贷。

2、重疾险

重疾险各家公司都不相同,很多公司产品都有自己的个性。消费者从疾病定义、产品赔付、交费价格、险种搭配、主要缺点等多个角度去权衡,消费者自己留意各家公司发现,轻疾确实高发,但理赔门槛丝毫不低,重疾理赔门槛更高,都有严格的疾病定义要求,所以保险公司都很大方,轻重疾赔多次。

3、教育保险

正常情况下,父母能够正常工作,提供源源不断的收入,孩子教育费用不会有问题,但是如果父母因为意外走了,或发生重疾,家庭收入中断,孩子教育就可能遇到问题。一般要么给父母身价和重疾保额买高一点,或者给孩子买个教育保险或理财保险,给孩子存一笔教育金。

三、利用保险转移人生风险

很多人交了不少钱,花费很多心思给家人配置保障,那么买保险到底有什么用呢?一般买保险的常见好处是:

1、转移人生风险。比如疾病或意外等,需要治疗费用,有保险可以报销,减轻损失,用一小部分收入去保住一大部分收入不受损失,以小博大。

2、体现责任担当。当一个丈夫发生风险时,痛的是自己,受伤的永远是最关心他的人,可能是妻子也可能是父母,本人躺在病床上,承担高额治疗费用的则是关心他的人,自己却无能为力。给自己一份保险,减轻的是家人负担,是一种负责任的表现。

3、彰显生命价值。人们常说人的生命的无价的,这是对生命的尊重,但是现实中,有的人意外车祸走了,保险公司赔了几百万给家人,保证父母安享晚年,孩子有钱上学。虽然人走了,但是对家人的责任依然延续,有的人意外车祸走了,家庭收入中断,最后妻子改嫁,老人无依无靠,甚至60多岁老人还要出去打工给孩子筹生活费?这样的新闻看的还少吗?保险可以给人定价,也是对生命的一种尊重。

4、做好未来准备。风险无法预计,但是人生可以提前规划,当您看清人生不同阶段可能的风险,那么想方设法化解风险才是智者之选。

总结:关于保险,很多人褒贬不一。但是保险发展几百年,不仅没有消失,反而普及度越来越高,说到底保险不是为富人去设计的,也不是为穷人去设计的,是为聪明人而设计,真正理解保险的人,能利用保险工具转移人生风险。

文章来源:【梧桐保】微信公众号